Private Krankenversicherung

- 1. Vorteile einer privaten Krankenversicherung

- 2. Nachteile einer privaten Krankenversicherung

- 3. Wer kann sich grundsätzlich in einer privaten Krankenversicherung versichern?

- 4. Wie werden die Beiträge in der PKV kalkuliert?

- 5. Was sind Alterungsrückstellungen und was gibt es hier zu beachten?

- 6. Auf was solltest Du bei einem Wechsel in die PKV besonders achten?

- 7. Warum Testergebnisse überhaupt keine Aussagekraft haben

Die Vorteile einer privaten Krankenversicherung

Eins Vorweg, ich bin ein riesen Verfechter der privaten Krankenversicherung. Richtig ausgestaltet, bist Du ein Leben lang besser versorgt und sparst Dir dabei auch noch Geld. Der größte Vorteil einer privaten Krankenversicherung ist eindeutig der Zugang zur bestmöglichen medizinischen Versorgung. Ganz konkret bedeutet das, dass Du einen Behandlungstermin bei der Koryphäe, in einer Privatklinik oder beim Spezialisten bezahlt bekommst und auch die neuesten (z.B. minimalinversive Operationen) Behandlungsmethoden möglich sind. Ein Arzt oder Krankenhaus wird Dich als Privatpatient immer bevorzugen. Schließlich sind beides in erster Linie auch Wirtschaftsunternehmen und verdienen an Dir als Privatpatient einfach mehr als bei einem vergleichbaren Kassenpatienten.

Im Gegensatz zu einer gesetzlichen Krankenkasse, kannst Du Dir die Leistungen Deiner privaten Krankenversicherung ganz individuell zusammenstellen. Du bekommst genau das was Du bezahlen willst oder kannst und was einmal vereinbart wird, ist Dir das ganze Leben garantiert. Eine nachträgliche Reduzierung des Versicherungsschutzes durch den privaten Krankenversicherer ist nicht möglich. Ganz anders verhält es sich dabei in einer gesetzlichen Krankenkasse. Dort können Leistungen jederzeit durch die Bundesregierung oder einfache Satzungsänderung reduziert werden.

Die Nachteile einer privaten Krankenversicherung

Die privaten Krankenversicherungen sind kein Solidarsystem was bedeutet, dass sie sich frei aussuchen können ob sie Dich versichern wollen und zu welchem Preis dies geschehen kann. Bringst Du also vielleicht schon diverse Vorerkrankungen mit, kann es sein, dass eine Aufnahme nur mit Risikozuschlägen oder gar Leistungsausschlüssen möglich ist oder am Ende gar eine komplette Ablehnung folgt.

Ein weiterer erwähnenswerter und wichtiger Punkt ist das Fehlen einer Familienversicherung. Während Du in einer gesetzlichen Krankenkasse Deine Kinder unter bestimmten Voraussetzungen beitragsfrei mitversichern kannst, ist dies in einer privaten Krankenversicherung grundsätzlich nicht möglich. Für jede versicherte Person zahlst Du einen separaten Beitrag. Bei ein bis zwei Kindern, ist dies regelmäßig kein finanzieller Mehraufwand. Sollen es bei Dir aber mal 3 oder mehr Kinder sein, kann der Beitrag schonmal deutlich über dem Vergleichsbeitrag einer gesetzlichen Krankenkasse liegen.

Zu guter letzt ist das Thema einer mangelhaften Beratung zu erwähnen. Häufig stoße ich in meinen Terminen auf Policen die einzig und allein das Ziel haben Dir als Kunden bei einem Wechsel in die private Krankenversicherung so viel wie möglich Geld zu sparen. Ein entscheidender Punkt wird neben den häufig schlechten Leistungen dabei aber gerne übersehen. Du solltest schon heute für morgen und übermorgen vorsorgen. Bei mir bekommst Du keine private Krankenversicherung ohne eine entsprechende Absicherung für das Alter. So kannst Du schon heute Deine Ausgaben im Alter kalkulieren. Immer wenn dies nicht geschieht landen solche Fälle regelmäßig in der Presse. Der Fehler lag dann aber in den seltensten Fällen beim Krankenversicherer, sondern vielmehr in der Beratungsleistung bei Abschluss des Vertrages.

Wer kann sich grundsätzlich in einer privaten Krankenversicherung versichern?

Bist Du Angestellter und Du Bruttoeinkommen liegt oberhalb der aktuell gültigen Jahresarbeitsentgeltgrenze (JAEG), hast Du grundsätzlich die freie Wahlmöglichkeit zwischen einer gesetzlichen Krankenkasse (GKV) oder einer privaten Krankenversicherung (PKV). Im Jahr 2020 musst Du hierzu mindestens 62.550 Euro verdienen was einem durchschnittlichen Monatsverdienst von 5212,50 Euro entspricht. Hierzu zählt alles was Dir von Deinem Arbeitgeber regelmäßig vertraglich garantiert ist z.B. auch Urlaubs- und Weihnachtsgeld. Nicht dazu zählen Sonderzahlungen wie Bonifikationen oder ähnliches. Aktuell genügt es wenn Du im aktuellen Jahr 2020 über der JAEG verdienst und dies voraussichtlich im nächsten Jahr wieder tust.

Im Gegensatz zum Angestellten, muss der Selbständige oder Freiberufler keinen Mindestverdienst vorweisen um zwischen einer gesetzlichen Krankenversicherung (GKV) und einer privaten Krankenversicherung (PKV) entscheiden zu können. Hier bist du Kraft Deines Statuses freiwillig versichert und kannst jederzeit in eine private Krankenversicherung wechseln, musst es aber selbstverständlich nicht. Als einzige Ausnahme wären eine kleine Gruppe von freiberuflichen Künstlern oder Publizisten oder auch Landwirte zu nennen. Beide Berufsgruppen sind in den meisten Fällen innerhalb der Künstlersozialkasse (KSK) bzw. Landwirtschaftliche Krankenkasse (LKK) pflichtversichert. Unter Umständen besteht aber hier die Möglichkeit sich von dieser Versicherungspflicht befreien zu lassen.

Als Beamter bist Du aufgrund Deines Beamtenstatuses grundsätzlich freiwilliges Mitglied einer gesetzlichen Krankenkasse und kannst jederzeit in die private Krankenversicherung wechseln. Dein Dienstherr zahlt Dir hier einen Zuschuss in Form der Beihilfe, welche sich von Bundesland zu Bundesland oder dem Bund selbst unterscheidet. So liegt der Beihilfesatz in Bayern für einen Single ohne Kinder bei mind. 50% und erhöht sich in der Pension sogar auf 70%. Als Beamter musst Du also nur noch die Differenz (50% oder 30%) absichern was die meisten Beamten über eine sogenannte Restkostenabsicherung bei einem privaten Krankenversicherer tun. Gerade wenn Du auf Dauer verbeamtet bist, geht eigentlich kein Weg an einer privaten Krankenversicherung vorbei.

Als Student kannst Du Dich zu Beginn eines Studiums einmalig von der Versicherungspflicht in einer gesetzlichen Krankenkasse befreien lassen. Diese Befreiung gilt dann für die gesamte Dauer Deiner Hochschulausbildung und endet automatisch mit dem Eintritt ins Berufsleben. Am meisten Sinn macht ein Wechsel in die private Krankenversicherung vor allem für Kinder von Beamten, da diese in der Regel nur 20% der Kosten absichern müssen und der Rest über die Beihilfe der Eltern abgedeckt ist.

Wie werden die Beiträge in der PKV kalkuliert?

Im Gegensatz zur GKV wo die Beiträge nach Deinem Einkommen berechnet werden, sind die Beiträge in der PKV einkommensunabhängig. So gibt es hier einen direkten Zusammenhang zwischen Leistung (Beitrag) und Gegenleistung (Erstattung) und die Beiträge für Deine „Gegenleistung“ werden im groben nach Deinem Eintrittsalter, dem Leistungssprektrum und Deinem Gesundheitszustand (bei Vertragsabschluss) berechnet. Außerdem werden in der PKV immer Alterungsrückstellungen mit einkalkluliert um Deinen Beitrag im Alter stabil zu halten.

Was sind Alterungsrückstellungen und was gibt es hier zu beachten?

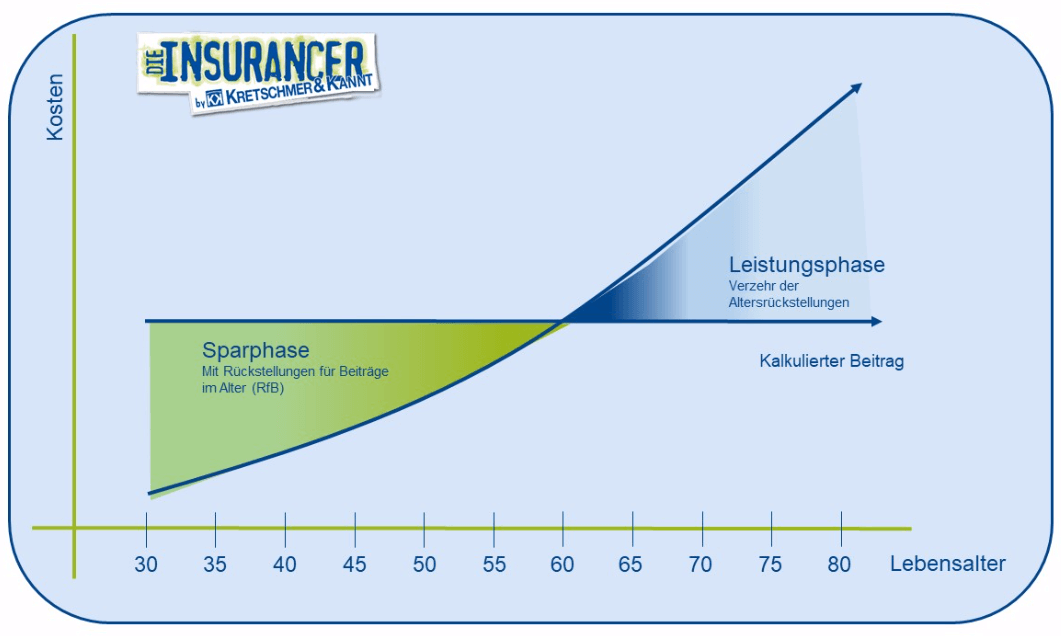

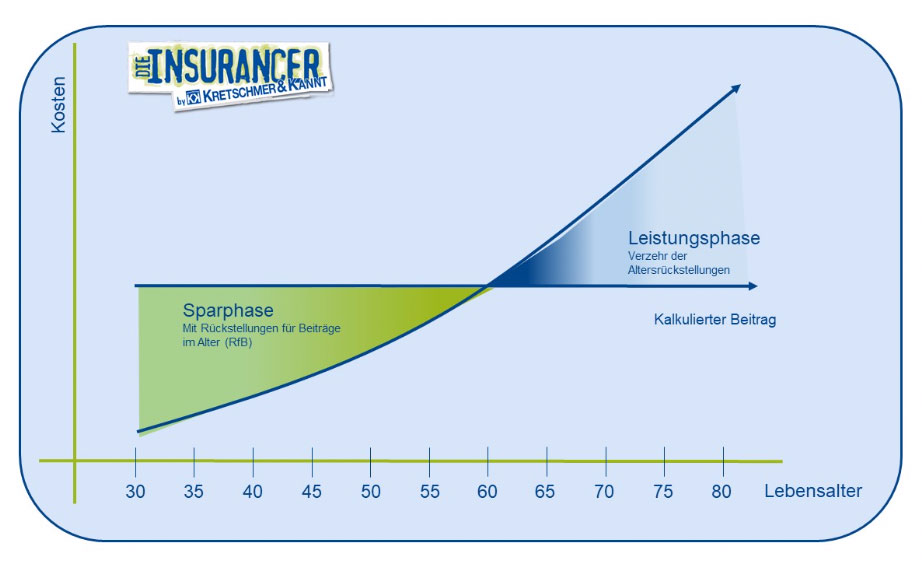

In einer PKV ist der zu zahlende Beitrag in jungen Jahren höher als die Krankheitskosten, welche Du zu diesem Zeitpunkt verursachst. Dieser einkalkulierte Überschuss – die sogenannten Alterungsrückstellungen – werden für Dich angespart und sollen dazu dienen die Kosten im Alter zu refinanzieren. Denn hier zahlst Du dann weniger Beitrag als Du an Kosten verursachst.

Die in jungen Jahren gebildeten Alterungsrückstellungen werden vom Versicherer für dich angelegt und verzinst. Und genau hier steckt der größte versteckte Unterschied zwischen einzelnen Unternehmen. Für dich ist es nämlich erstmal nicht ersichtlich mit welchem Zinssatz (Rechnungszins) das Unternehmen deiner Wahl deine Alterungsrückstellungen im Beitrag einkalkuliert. Die Auswirkungen auf den Preis sind dabei jedoch eklatant. In einem von mir untersuchten Beispiel, lag der Preisunterschied für einen 30-jährigen (1,9 % im Vergleich zu 3,25 % Rechnungszins) bei über 45 Euro im Monat. Der aktuelle Preis einer privaten Krankenversicherung alleine ist also niemals ein Qualitätskriterium.

Gerade im aktuellen Niedrigzinsumfeld kann ein zu hoch angesetzter Rechnungszins langfristig durch die Kapitalanlageabteilung des Versicherers nicht erwirtschaftet werden. Die Folge sind Nachkalkulation und eine entsprechende Beitragsanpassung. Hast du zwei ähnliche Tarife bei ähnlich guten Unternehmen zur Auswahl welche sich aber im Rechnungszins unterscheiden, dann wähle immer den niedriger einkalkulierten Rechnungszins. Aktuell liegt der niedrigste Rechnungszins am Markt bei 1,9% (Stand 01.05.2020)

Ein guter Berater verrät dir den Rechnungszins, welcher im entsprechenden Angebot zugrunde gelegt ist und erklärt dir die Auswirkungen auf zukünftige Beitragserhöhungen.

Auf was solltest Du bei einem Wechsel in die PKV besonders achten?

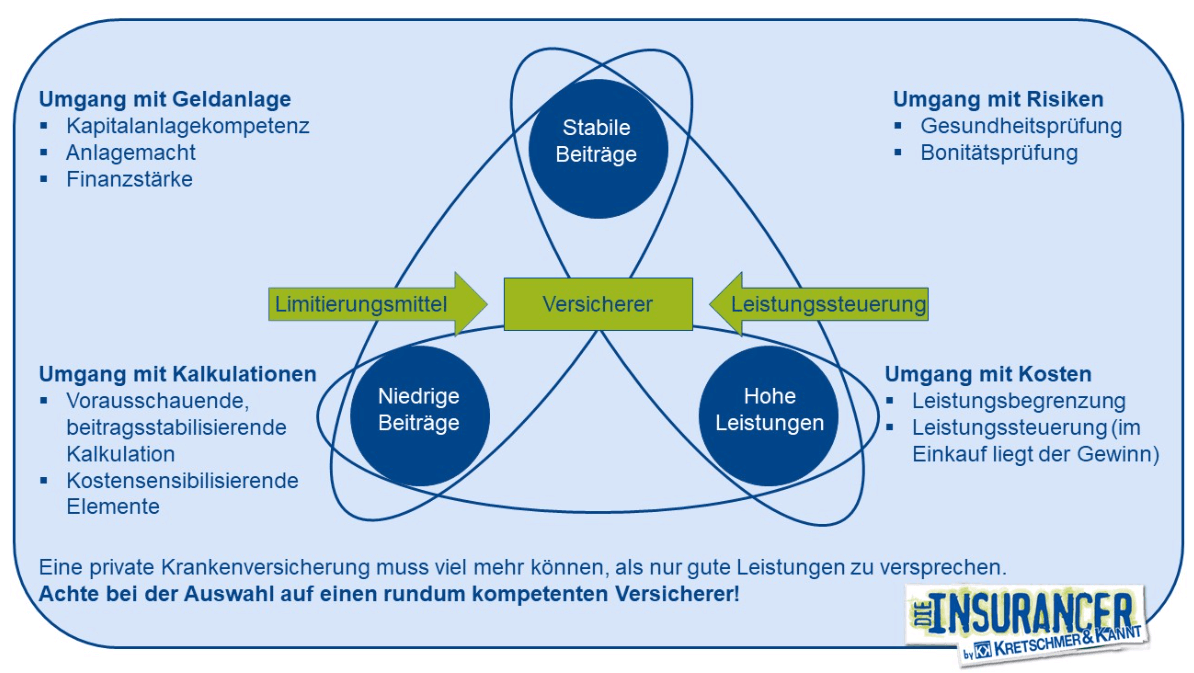

Eines Vorweg, der aktuelle Preis eines bestimmten Tarifes ich keinerlei Indiz für Qualität hinsichtlich Leistung und Bezahlbarkeit im Alter. Aus meiner Sicht sind es vor allem die vier folgenden Schwerpunkte, welche bei Deiner Entscheidung für das richtige Unternehmen beachten solltest. Lustigerweise finden sich die wenigsten davon in irgendwelchen Tests oder Ratings so dass die Aussagekräftigkeit gleich null ist.

Eine private Krankenversicherung ist der größte Sparvertrag, den Du im Leben machen wirst, denn ein sehr großer Teil Deines Beitrages sind Alterungsrückstellungen, welche für Dich angespart werden. Da ist es natürlich wichtig, dass Dein Krankenversicherer auch die Kompetenz hat in im heutigen Zinsumfeld das Thema Geldanlage sicher zu beherrschen. Leider gibt es da sehr große Unterschiede am Markt. Auch die Finanzstärke und Anlagemacht (Anlagevolumen) sind entscheidende Faktoren bei der Auswahl des richtigen Versicherers, entscheiden Sie doch über Zugang zu den besten Anlageformen und die effektiven Kosten selbiger.

Nicht jeder private Krankenversicherer hat eine gleich strenge Risiko- oder Bonitätsprüfung. Lockert ein Krankenversicherer seine Risikoprüfung kauft er sich zwangsläufig auch schlechtere Risiken ein. Diese „schlechten Risiken“ sind im Preis nicht einkalkuliert und führen zwangsläufig zu höheren Beitragsanpassungen. Eine strenge Risikoprüfung bei Aufnahme ist also erstmal ein wenig Mehraufwand, zahlt sich aber langfristig aus und hilft das Kollektiv zu schützen.

Im Punkt Alterungsrückstellungen habe ich beschrieben wie die Auswirkungen des hinterlegten Rechnungszinses auf den Beitrag sind. Darüber hinaus hat der Versicherer noch weitere Kostensensibilisierende Elemente, welche er zum Schutz vor Beitragsanpassungen in Deinen Tarif einbauen kann. Achte unbedingt darauf, dass zum Beispiel Vorsorgeuntersuchungen nicht auf einen möglichen Selbstbehalt angerechnet werden und darüber hinaus auch nicht schädlich für eine mögliche Beitragsrückerstattung sind. Wir wollen ja schließlich nicht verhindern, dass unsere Kunden zur regelmäßigen Vorsorge gehen, nur weil die Rechnung dann noch innerhalb eines Selbstbehaltes liegt.

Gerade für größere Unternehmen ist es möglich gezielt Kosten im Einkauf zu reduzieren indem sie Großkundenkonditionen für Dich aushandeln. Dies gilt sowohl für die Beschaffung von größeren Hilfsmitteln, wie z.B. einem Krankenfahrstuhl aber auch für die Kosten einer Operation. Als großer Krankenversicherer mit mehreren Hunderttausend Kunden hat man einfach eine entsprechende Marktmacht. Und genau diese Marktmacht setzen wir ein, um die Kosten für Dich zu senken und dadurch den Beitrag stabiler zu halten.

Warum Testergebnisse überhaupt keine Aussagekraft haben

In den folgenden Zeilen möchte ich Dir einmal kurz darstellen warum man sich auf Testergebnisse vielleicht nicht immer verlassen sollte. Gerade in der privaten Krankenversicherung geht es um viel mehr als darum zwei Kennzahlen miteinander zu vergleichen oder einzelne Leistungen gegenüberzustellen. In den folgenden Zeilen möchte ich Euch gerne mal ein paar Denkanstöße zur Aussagefähigkeit des „großen Tests der privaten Krankenversicherung“ von Stiftung Finanztest (Heft 11/2019) geben. Entscheidet dann bitte selbst, ob man nicht besser gleich zu einem Fachmann geht und sich anständig beraten lässt. Die von mir gewählten Kritikpunkte beziehen sich im Übrigen ausschließlich auf den o.g. Test, lassen sich allerdings so oder so ähnlich auf fast alle anderen Test übertragen.

Ein Schelm der dabei böses denkt. Ist da der Zeitpunkt der Veröffentlich etwa bewusst so gewählt worden, um das Testergebnis zu beeinflussen oder gerade im Jahresendgeschäft nochmal besonders Auflage zu generieren? Anders kann ich mir das nicht erklären, dass man im Oktober einen Test veröffentlicht wo man doch eigentlich wissen sollte, dass die Geschäftsjahre fast aller Krankenversicherer dem Kalenderjahr entsprechen und zum 01.01. eines jeden Jahres eventuelle Beitragsanpassungen kommen. Also haut man nochmal schnell einen Test raus obwohl man weiß, dass das Ergebniss im neuen Jahr schon wieder ganz anders aussehen würde.

Die Mindestanforderungen um im Test berücksichtigt zu werden waren vom schlauen Tester wie folgt gewählt. Die gelegte Hürde sollte dabei eine Krankenversicherung mit „umfassenden“ Leistung representieren.

- Arzthonorare bis zum Höchstsatz GOÄ (3,5 fach)

- Krankentransportkosten zum nächstmöglichen Krankenhaus bis 100 !! km Entfernung. (Na wie oft braucht man das wohl im Leben?)

- Vorsorgeuntersuchung im Rahmen der gesetzlichen Krankenkassen

- Heilmittel mit mind. 75% incl. Logopädie und Ergotherapie (nicht gerade hoch angelegt die Hürde)

- Verschreibungspflichte Medikamente (nein im Ernst?, brauch man die?)

- Hilfsmittel in einfacher Ausführung (wow da wird sich der Patient aber freuen)

- Zweibettzimmer und Chefarztbehandlung (richtig wäre hier wohl die Bezeichung Wahlarzt)

- Stationäre Psychotherapie für 30 Tage (lustige Interpretation von „umfassend“

- Zahnbehandlung zu mind. 90%

- Zahnersatz und Laborkosten zu mind. 65%

Ich glaube da haben die meisten Menschen (ob Spezialist oder Kunde) wohl eine andere Interpretation von „umfassenden Leistungen“. Aber vielleicht war es ja aber auch so, dass man am Ende ein bestimmtes Ergebnis auf dem Zettel stehen haben wollte. Aber kann das sein? Bei Stiftung Finanztest?

Schaut man sich dann die Kriterien bei Selbständigen und Beamten an wird es noch gruseliger und ich erspare mir hier jetzt mal nähere Ausführungen.

Natürlich setzt sich ein guter Test aus ganz vielen Kriterien zusammen welche unterschiedlich gewichtet am Ende dann ein ganz tolles und vor allem repräsentatives Ergebnis bieten sollen. Idealerweise testet man dabei die Tarife/ Krankenversicherer nach vorher vereinbarten Kriterien und Gewichtungen und macht sich die Gewichtung nicht nach einem schon festehenden bzw. gewünschten Testergebnis. Im vorliegenden Fall werden beiden Kriterien AKTUELLER Preis und Leistung ganze 80 !!! des Gesamturteils zugemessen. Beim Preis also wohlgemerkt einem Kriterium was zwei Monate nach Veröffentlichung wieder nach der nächsten Beitragsanpassungsrunde ganz anders aussehen kann. Keine Berücksichtigung finden dann so nebensächliche Themen wie Bedingungswerke, Unternehmensstärke, Kalkulationsgrundlagen (z.B. aktuell hinterlegter Rechnungszins) usw. Nein nur der aktuelle Preis entscheidet über das Ergebnis…. Puh.

Jetzt kennen wir ja neben den Mindestanforderungen auch die wichtigsten Testkriterien und deren Gewichtung. Wir wissen nun, dass der aktuelle Preis eine doch leicht übergeordnete Rolle im Endergebnis spielt. Lustig mutet es da schon an, wenn der Testsieger deutlich vor Erscheinen des Heftes eine Beitragsanpassung von zum Teil 34 % öffentlich bekannt gibt, diese in frei zugänglichen Vergleichsrechner auch schon eingespeist sind und unser toller Tester diese einfach ignoriert. Berücksichtigt man jetzt die tatsächlichen Beiträge und weißt den Test auf den ein oder anderen falschen Tarif (Tagegeld für einen Angestellten statt für Selbständige), dann kommt beim Testsieger mal ein Mehrbeitrag von 141,88 Cent raus und der ach so tolle Testsieger reiht sich mit richtigem Beitrag auf Platz 25 ein.

Pflegeversicherung

Wer muss sich in der privaten Pflegeversicherung versichern?

Unabhängig davon ob Du gesetzlich oder privat versichert bist, seit 1995 muss sich jeder gegen das Pflegerisiko versichern. Gesetzlich versicherte sind dabei automatisch Mitglied der Pflegekasse ihrer gesetzlichen Krankenkasse. Privatpatienten müssen eine private Pflegepflichtversicherung abschließen. Da sowohl Leistungen als auch Preise bei allen privaten Anbietern (fast) gleich sind, haben die meisten Privatversicherten auch das Pflegerisiko beim jeweiligen privaten Krankenversicherer versichert.

Die Versicherungspflicht in der privaten Pflegepflichtversicherung erstreckt sich jedoch nicht auf Bewohner von Pflegeeinrichtungen welche bereits stationäre Pflegeleistungen erhalten oder privat Versicherte die im Ausland leben. Letztere erhalten dann natürlich auch keine Leistungen.

Wer kann sich in einer privaten Pflegeversicherung versichern?

Wechselt Dein Status von Pflichtmitglied einer gesetzlichen Krankenkasse in eine freiwillige Mitgliedschaft, hast Du innerhalb der ersten 3 Monate Zeit einen Antrag auf Befreiung von der Mitgliedschaft einer gesetzlichen Pflegekasse zu stellen. Du kannst innerhalb dieses Zeitraums also auch in eine private Pflegepflichtversicherung wechseln und so entsprechend Beitrag sparen.

Wie berechnet sich der Beitrag?

Im Gegensatz zu den Leistungen, können sich die Beiträge in der privaten Pflegeversicherung ne nach Alter und Gesundheitszustand bei Vertragsabschluss unterscheiden. Private Krankenversicherer können die Beiträge für Deine Pflegeversicherung jedoch nicht willkürlich kalkulieren oder erhöhen. Grundsätzlich ist der Beitrag auf den Höchstbeitrag im gesetzlichen System begrenzt. Im Jahr 2020 liegt dieser Höchstbeitrag bei 142,96 Euro (Beihilfefähige 71,48 Euro). Sind beide Ehegatten in der privaten Pflegeversicherung versichert und ein Ehegatte hat kein Einkommen, dann zahlt Ihr gemeinsam max. 150 Prozent dieses Beitrages, also maximal 107,22 Euro pro Person.

Bist Du Arbeitnehmer, hast Du einen Anspruch auf den gleichen Arbeitgeberzuschuss wie gesetzlich Versicherte. Maximal zahlt Dein Arbeitgeber jedoch 50 Prozent des Beitrages. Hast Du Kinder, sind diese erstmal kostenlos in der privaten Pflegeversicherung versichert solange sie kein eigenes Einkommen haben. Dies gilt auch während des Studiums bis maximal zum 25. Lebensjahr und verlängert sich um die Zeiten des Freiwilligendienstes oder freiwilligen Wehrdienstes.

Die Beiträge einer privaten Pflegeversicherung sind wie in der privaten Krankenversicherung auch, mit Alterungsrückstellungen kalkuliert. Das bedeutet, dass sie nicht steigen, weil Du älter wirst und jede Generation für sich selbst sorgt. Neben der Beitragsersparnis ist dies wohl der größte Unterschied zur gesetzlichen sozialen Pflegeversicherung in dem es solche Rücklagen nicht gibt und die Beitragsentwicklung voll den demographischen Herausforderungen ausgesetzt ist.

Was leistet die private Pflegeversicherung

Egal ob Du Mitglied einer gesetzlichen Pflegekasse oder in einer privaten Pflegepflichtversicherung versichert bist, die Leistungen unterscheiden sich in beiden Systemen nicht. In beiden System hast Du eine Wartezeit innerhalb derer die jeweilige Versicherung nicht zahlt. Einen Anspruch hat nur, wer innerhalb der letzten zehn Jahre mindestens zwei Jahre versichert war.

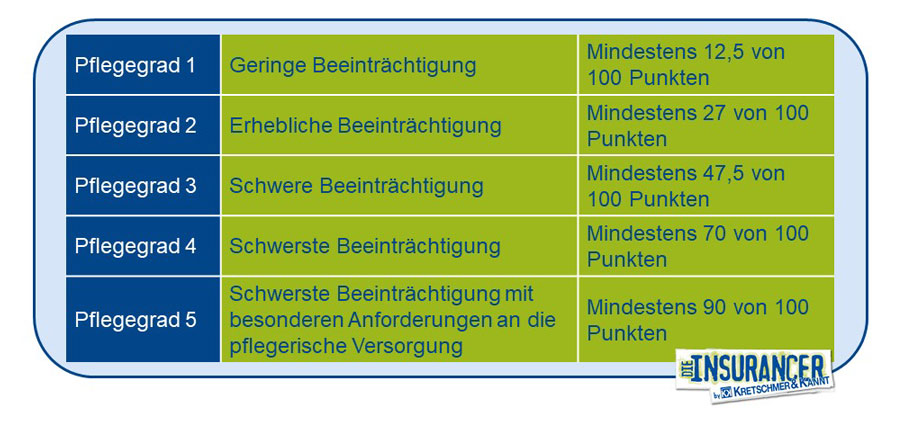

Die Höhe der Leistungen welche Du im Falle einer Pflegebedürftigkeit erhältst, hängt maßgeblich von der Einstufung in einer von fünf Pflegegrade ab und wird durch den medizinischen Dienst der privaten Krankenkassen (Medicproof) übernommen und berücksichtigt im Wesentlichen die Fähigkeiten in den folgenden sechs Bereichen:

Bereich 1 = Mobiliät

Bereich 2 = Kognitive und kommunikative Fähigkeiten

Bereich 3 = Verhaltensweisen und psychische Problemanlagen

Bereich 4 = Selsbtversorgung

Bereich 5 = Umgang mit krankheits-/therpiebed. Anforderungen + Belastungen

Bereich 6 = Gestaltung des Alltagslebens und soziale Kontakte

Maximal gibt es 100 Punkte zu vergeben wobei festzuhalten ist, dass eine höhere Punktzahl im Test auch eine höhere Einstufung zur Folge hat. Die fünf Pflegegrade gestalten sich per Definition dabei wie folgt:

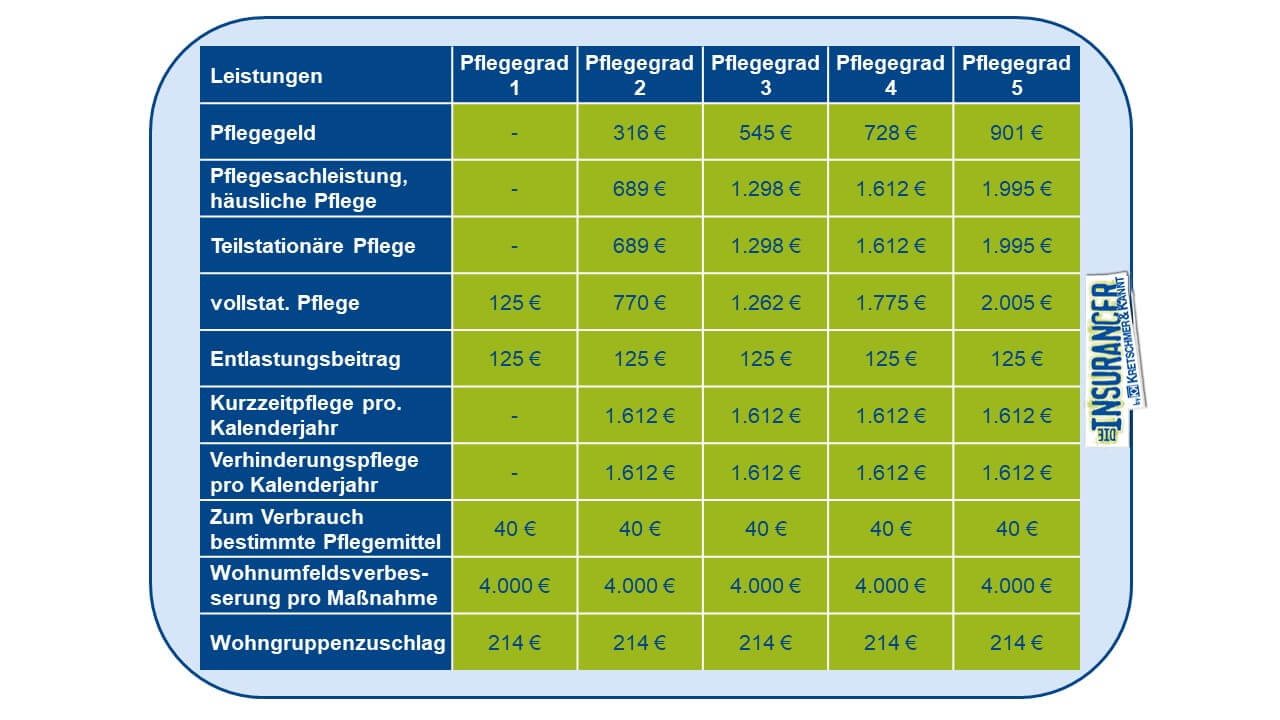

Die genaue Leistung ergibt sich dann aus Kombination des bewilligten Pflegegrades mit der Art der Pflege. Bei spielt es vor allem eine Rolle wie eine Person gepflegt wird. Unterschieden wird dabei im Wesentlichen in die folgenden Bereiche:

Egal in welcher Pflegestufe Du Dich vielleicht mal befinden wirst, die Leistungen aus der gesetzlich sozialen und privaten Pflegeversicherung reichen in den seltensten Fällen aus um die entstehenden Kosten zu decken. Wie sich die Lücke Leistungen zu tatsächlichen Kosten berechnet und wie Du Dich hier entsprechen absichern kannst, erfährst Du im Artikel Pflegezusatzversicherung auf unserer Homepage

Krankentagegeld

Wer hat Anspruch auf Krankentagegeld?

Wie viel Krankentagegeld bekomme ich?

Für Mitglieder einer gesetzlichen Krankenkasse ist die Berechnung des Krankentagegeldes gesetzlich vorgeschrieben. Hier gelten die folgenden Grundlagen:

- 70 % des Bruttogehaltes

- nicht mehr als 90% des Nettogehaltes

- maximal bis zur Beitragsbemessungsgrenze

Das Ergebnis aus oben genanntem Rechenweg wird dann noch um die entsprechenden Arbeitnehmeranteile zur gesetzlichen Sozialversicherung gekürzt und an Dich ausgezahlt.

In der Praxis könnte die Berechnung für Dich als Arbeitnehmer zum Beispiel so aussehen:

Herr Mustermann verdient monatlich 3.000 Euro brutto, ist unverheiratet und hat keine Kinder. Netto kommt er so auf 1.920 Euro.

Berechnungsgrundlage Betrag

Bruttogehalt 3.000 €

Nettogehalt 1.920 €

70% des Bruttogehaltes 2.100 €

90 % des Nettogehaltes 1.728 €

Krankentagegeld brutto 1.728 €

Abzgl. Anteil Rentenversicherung (9,3%) 161 €

Abzgl. Anteil Arbeitslosenversicherung (1,2 %) 22 €

Abzgl. Anteil Pflegeversicherung (1,525%) 26 €

Abzgl. Zuschlag für Kinderlose (0,25% von 80% des Bruttos) 6 €

Krankentagegeld netto 1.513 €

Differenz zum bisherigen Netto 407 €

(Die oben angegebenen Werte sind Stand 01.05.2020 und wurden der Einfachheit halber gerundet. Urlaubs und Weihnachtsgeld wurden in diesem Beispiel keines berücksichtigt.

In der Praxis könnte die Berechnung für Dich als Arbeitnehmer zum Beispiel so aussehen:

Herr Mustermann verdient monatlich 3.000 Euro brutto, ist unverheiratet und hat keine Kinder. Netto kommt er so auf 1.920 Euro.

Berechnungsgrundlage Betrag

Bruttogehalt 3.000 €

Nettogehalt 1.920 €

70% des

Bruttogehaltes 2.100 €

90 % des

Nettogehaltes 1.728 €

Krankentagegeld

brutto 1.728 €

Abzgl. Anteil

Rentenversicherung (9,3%) 161 €

Abzgl. Anteil Arbeitslosen-

versicherung (1,2%) 22 €

Abzgl. Anteil Pflege-

versicherung (1,525%) 26 €

Abzgl. Zuschlag für Kinderlose

(0,25% von 80% des Bruttos) 6 €

Krankentagegeld netto 1.513 €

Differenz zum

bisherigen Netto 407 €

(Die oben angegebenen Werte sind Stand 01.05.2020 und wurden der Einfachheit halber gerundet. Urlaubs und Weihnachtsgeld wurden in diesem Beispiel keines berücksichtigt.

Erhöhte Vorsicht ist für all diejenigen geboten, die einen Verdienst oberhalb der aktuell gültigen Beitragsbemessungsgrenze der Krankenversicherung verdienen. Denn alle an Gehalt für welches Du keine Beiträge zahlst, bekommst Du auch keine Leistung. Sprich im Leistungsfall wird Deine Lücke zum bisherigen Netto deutlich höher ausfallen. So liegt das maximale Krankentagegeld in der GKV im Jahr 2020 bei 2.877 Euro netto im Monat.

Bist Du privat versichert, richtet sich die Höhe des Krankentagegeldes nach Deiner Vereinbarung mit dem jeweiligen Versicherer. Du kannst hier tatsächlich 100% Deines Nettoeinkommens (in unbegrenzter Höhe) absichern.

Das ausgezahlte Krankentagegeld ist in jedem Fall für Dich steuerfrei. Es erhöht jedoch den sogenannten Progressionsvorbehalt. Dein Krankentagegeld wird also zu Deinem sonstigen zu versteuernden Einkommen hinzugerechnet und erhöht somit Deinen Steuersatz welcher dann auf das komplette zu versteuernde Einkommen gezahlt werden muss. Würde das Finanzamt den beschriebenen Progressionsvorbehalt nicht anwenden, würden Bürger welche Krankentagegeld beziehen einen geringeren Steuersatz haben, als Bürger die ein normales Arbeitseinkommen erhalten.

Wie lange wird Krankentagegeld gezahlt?

Mitglieder der gesetzlichen Krankenkassen bekommen das Krankentagegeld für maximal 72 Wochen gezahlt innerhalb von 3 Jahren. Es läuft also relativ lange. Dabei musst Du nicht an einem Stück krankgeschrieben sein. Folgt auf eine Krankschreibung eine Zeit im Beruf und Du bist danach wieder wegen der gleichen Erkrankung Arbeitsunfähig, werden die Zeiten jedoch zusammenaddiert. Entscheidend dabei ist, dass die Arbeitsunfähigkeit auf demselben, medizinisch nicht ausgeheilten Leiden beruht. Kommt am Ende vielleicht noch eine weitere Erkrankung hinzu, verlängert sich die o.g. Frist jedoch nicht.

Was passiert nach Ende des Krankentagegeldes?

Unabhängig davon ob Du gesetzlich oder privat versichert bist, wird ein Krankentagegeld immer nur so lange gezahlt wie es sich um (vorübergehende) Arbeitsunfähigkeit handelt. Ist also schon vor Ablauf der zuvor genannten Fristen absehbar, dass der Zustand Deiner Erkrankung von Dauerhafter Natur ist, kann es durchaus sein, dass Du als erwerbsgemindert oder berufsunfähig eingestuft wirst. Beides ist von dauerhafter Natur und für beide Fälle benötigst Du einen entsprechenden Versicherungsschutz der über die Leistungen eines Krankentagegeldes (zeitlich) hinausgeht. Die Leistungen der gesetzlichen Erwerbsminderungsrente oder eine privaten Berufsunfähigkeitsversicherung beschreiben wir Dir im jeweiligen Menüpunkt oder in unserem Blog nochmal ausführlich.

Beitragsentlastung im Alter

Was passiert mit Deinem Beitrag im Alter?

In wirklich jedem meiner Gespräche zum Thema private Krankenversicherung, kommt es früher oder später zu der Frage aller Fragen: „Aber was passiert mit meinem Beitrag im Alter?“ oder „im Alter kann ich aber in der PKV meinen Beitrag nicht mehr bezahlen?“. Und ja diese Fragen sind berechtigt und jeder der Dir erzählt, dass die Beiträge in der PKV nicht ansteigen, der lügt Dich einfach an. Genauso steigen die Beiträge aber auch in der GKV an und wenn man sich die letzten 50 Jahre so anschaut, dann war die Beitragsentwicklung in der PKV sogar deutlich moderater. Wenn Dich ein Vergleich beider Systeme näher interessiert, dann schau doch mal in den Artikel „Private Krankenversicherung“ auf unserer Homepage. Hier findest Du auch die tatsächlichen Beitragsentwicklungen in beiden Systemen.

Wir wissen also das Dein Beitrag unabhängig davon, ob du in der GKV bleibst oder in die PKV wechselst, ansteigen wird. Die gute Nachricht ist, das Du bei einer privaten Krankenversicherung gleich mehrere Möglichkeiten hast, im Alter vielleicht gar keinen Beitrag mehr zu bezahlen. Wie das funktioniert, zeigen wir Dir in diesem Artikel.

Grundsätzlich passiert aber erstmal folgendes mit Deinem Beitrag:

- mit Erreichen des 60. Lebensjahr reduziert sich Dein Grundbeitrag automatisch um 10 Prozent durch Wegfall des gesetzlichen Zuschlags (VAG-Zuschlag).

- Mit Eintritt in die Rentenphase brauchst Du den Baustein Lohnfortzahlung (Tagegeld) nicht mehr und Dein zu zahlender Gesamtbeitrag reduziert sich um den entsprechenden Anteil

- Sofern Du Arbeitnehmer bist, entfällt der Arbeitgeberzuschuss zur privaten Krankenversicherung

- Sofern Du eine gesetzliche Rente bekommst, bekommst Du einen Zuschuss zur privaten Krankenversicherung von aktuell 7,85 Prozent aus Deiner gesetzlichen Rente

Was gibt es noch wichtiges zu Riester-Verträgen?

Die Auszahlphase Deines Riester-Vertrages beginnt für alle nach dem Jahr 2012 abgeschlossenen Verträge frühestens zum 62. Lebensjahr wobei vertraglich auch ein späterer Zeitpunkt festgelegt werden kann. Da Du heute in aller Regel noch nicht genau weißt, wann genau Du in Rente gehen wirst und das Geld benötigst, macht es Sinn eine flexible Abrufphase von z.B. 10 Jahren zu vereinbaren. So kannst Du später ganz entspannt entscheiden, wann genau die Auszahlung für Dich beginnen soll. Gesetzlich geregelt ist dann, dass zum Beginn der Rentenzahlungen mindestens die Summe Deiner Einzahlungen zzgl. erhaltener Zulagen zur Verfügung stehen muss. In aller Regel bekommst Du das Geld dann in Form einer lebenslangen Rentenzahlung welche Du zu 100 Prozent mit Deinem dann gültigen Steuersatz versteuern musst. Diese Form der „nachgelagerten Besteuerung“ ist in den meisten Fällen dann auch ein großer Vorteil für Dich. Du sparst während Deines Berufslebens – also einer Zeit in der Du einen hohen Steuersatz hast – Steuern, und musst die Leistung später mit einem deutlich niedrigeren Steuersatz versteuern. Alternativ zur lebenslangen Rente kannst Du Dir auch bis zu 30 Prozent des Geldes einmalig als Kapitalleistung auszahlen lassen. Bitte beachte hier, dass Du dieses Geld dann im Jahr des Zuflusses auf einen Schlag versteuern musst, was Deinen Steuersatz im betroffenen Jahr in aller Regel deutlich erhöht.

Was macht meine private Krankenversicherung um Deinen Beitrag im Alter stabil zu halten?

Im Gegensatz zur gesetzlichen Krankenkasse, bilden private Krankenversicherer Rückstellungen um die höheren Kosten im Alter für Dich auszugleichen.

Durch die immer steigende Lebenserwartung und das aktuelle Niedrigzinsumfeld, müssen die ursprünglich getroffenen Kalkulationen regelmäßig überarbeitet werden und es kommt trotz Alterungsrückstellungen zu Beitragsanpassungen in der PKV. Warum diese jedoch am Markt von Anbieter zu Anbieter recht unterschiedlich sind, und Du Dich auf jeden Fall zur Wahl des richtigen Versicherers von einem unserer Spezialisten beraten lassen solltest, beschreiben wir ebenfalls im Artikel „Private Altersvorsorge“ recht anschaulich und ausführlich

Schaut man sich die Höhe der Alterungsrückstellungen aller privater Krankenversicherungen in Deutschland an, dann stehen den knapp 8,7 Mio. Privatversicherten Rücklagen in Höhe von 260 Mrd. Euro zur Verfügung. Um diese Zahl ein wenig ins rechte Licht zu rücken, werfen wir mal einen Blick auf die 73 Mio. gesetzlich Versicherte. Ihnen stehen lediglich 21 Mrd. Euro Rücklagen zur Verfügung.

Was kannst Du selbst tun, um Deinen Beitrag im Alter zu reduzieren?

Natürlich kannst Du jederzeit innerhalb Deines privaten Krankenversicherers in einen anderen Tarif wechseln und dabei viel Beitrag sparen. Vor kurzem kam ein Bestandskunde im Alter von 73 Jahren mit einem aktuellen Beitrag von 680 Euro (Premiumtarif) auf mich zu und bat um ein Gespräch um über die Möglichkeiten einer Beitragsreduzierung zu sprechen. Am Ende konnten wir den Kunden in einen anderen Tarif transferieren und ihm so über 350 Euro im Monat sparen. Seit neuer Beitrag liegt jetzt bei 312 Euro und der Kunde ist dabei nur unwesentlich niedriger versichert als bisher im Premiumtarif.

Wer aber gerade im Alter nicht auf seine Premiumleistungen verzichten möchte, dem stehen noch weitere Möglichkeiten offen fürs Alter vorzusorgen. So kannst Du schon heute einen freiwilligen Mehrbeitrag zahlen und Dein Beitrag wird automatisch ab dem 65. Lebensjahr um die vereinbarte Summe reduziert. Hier stehen Dir grundsätzlich 2 Varianten zur Verfügung und ich empfehle allen meinen Kunden eine dieser Varianten mit einzuschließen. Bzw. eigentlich empfehle ich es nicht nur, ich begleite den Kunden erst gar nicht in die PKV wenn er das Thema Beiträge im Alter nicht gleich regelt. Schließlich möchte ich nirgendwo mit meinem Namen unterschreiben, wenn ich nicht voll und ganz hinter der angebotenen Lösung stehen kann.

Mit einem Beitragsentlastungstarif buchst Du Dir einen extra Baustein in Deine private Krankenversicherung hinzu welcher später dafür sorgt, dass Dein Beitrag automatisch zum vereinbarten Zeitpunkt (z.B. zum 65. Lebensjahr) um die vereinbarte Summe (z.B. 400 Euro) reduziert wird. Ein großer Vorteil dieses Bausteins ist, dass er voll Arbeitgeberzuschussfähig ist und sich das Finanzamt ebenfalls an den Kosten beteiligt. Im besten Fall zahlst Du selbst also nur ca. 1/3 des fälligen Mehrbeitrages.

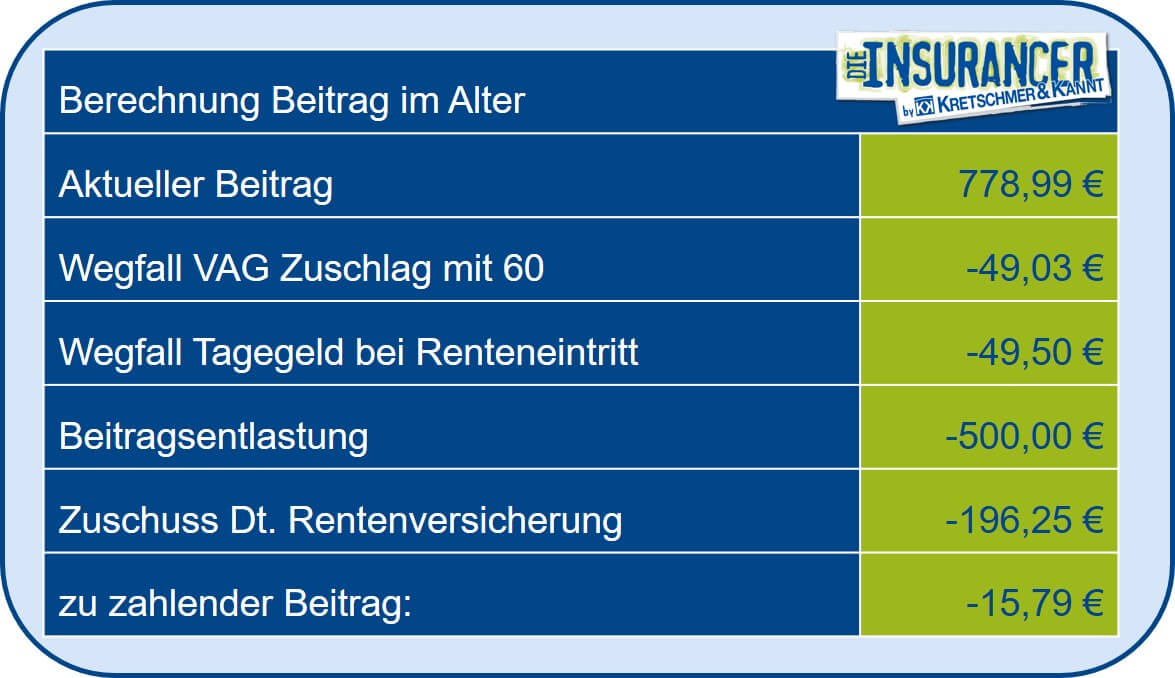

Aber schauen wir uns mal ein Beispiel aus der Praxis an welches ich so vor kurzem mit einem Kunden (31 Jahre) zusammen umgesetzt habe:

Und jetzt schauen wir mal an, was im Alter bei diesem Kunden so passiert:

Zukünftige Beitragsanpassungen müssten im Beitragsentlastungstarif noch berücksichtigt werden. Aber sind wir doch mal ehrlich. Der Kunde hat jetzt einen monatlichen Beitrag im Alter in Höhe von -15,79 Euro (er bekommt also Geld raus). Wie groß ist die Wahrscheinlichkeit, dass dieser Kunde im Alter Probleme bekommen wird und seinen Beitrag nicht bezahlen kann? Richtig bei null!

Leider verkaufen noch immer viele meiner Kollegen einem PKV unter dem Motto „möglichst viel Geld sparen“. Bei mir bzw. uns wird es das nicht geben. Wir erarbeiten mit Dir immer eine zukunftsfähige Lösung und begleiten Dich aktiv während der Laufzeit Deines Vertrages.

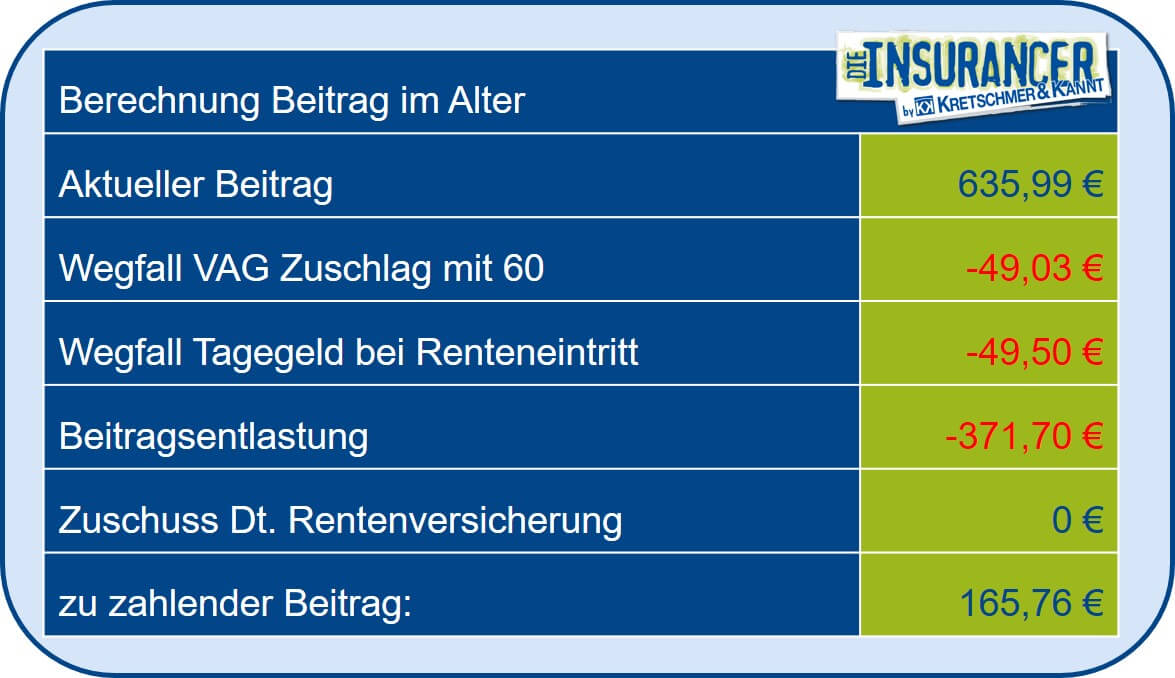

Es gibt jedoch noch eine andere Möglichkeit um Deinen Krankenversicherungsbeitrag im Alter zu senken. Während Arbeitnehmer die 143 Euro Beitrag (siehe Beispiel oben) nur zu ungefähr einem Drittel selbst bezahlen müssen (Arbeitgeber und Finanzamt zahlen den Rest), hat ein Selbstständiger keinen Arbeitgeberzuschuss. Und genau hier spielt eine Basis-Rente seine Stärken aus. Es ersetzt nämlich den Arbeitgeberzuschuss durch einen Steuerzuschuss. Aber wie funktioniert das genau?

Nehmen wir mal an, Du sparst die 143 Euro welche unser Kunde in einen Beitragsentlastungstarif seines Krankenversicherers einzahlt als Selbständiger in eine Basis-Rente.

Unser Selbstständiger zahlt also netto 88,95 Euro im Monat und bekommt dafür eine Rente (nach Steuer) in Höhe von 371,70 Euro.

Bekommt unser Selbständiger also keinen Zuschuss aus der Dt. Rentenversicherung (wovon in den meisten Fällen auszugehen ist), dann bleibt ihm ein monatlicher Beitrag in Höhe von 165,76 Euro. Der Vorteil bei einer Basis-Rente gegenüber dem oben beschriebenen Beitragsentlastungstarif liegt darin, dass Du den Sparvorgang ja außerhalb Deiner privaten Krankenversicherung machst und demnach das Geld auch zur freien Verfügung ausgezahlt bekommst.

Welche Variante für Dich im konkreten Fall die bessere ist, besprechen wir ausführlich mit Dir. Um genau zu sein, nimmt dieses Thema einen sehr großen Part innerhalb unserer Beratungen ein. Du interessierst Dich für den Weg in die private Krankenversicherung oder bist schon privat versichert und hast das Gefühl, dass dieses Thema in Deinen bisherigen Gesprächen nicht behandelt wurde? Dann setzt Dich gerne mit uns in Verbindung.